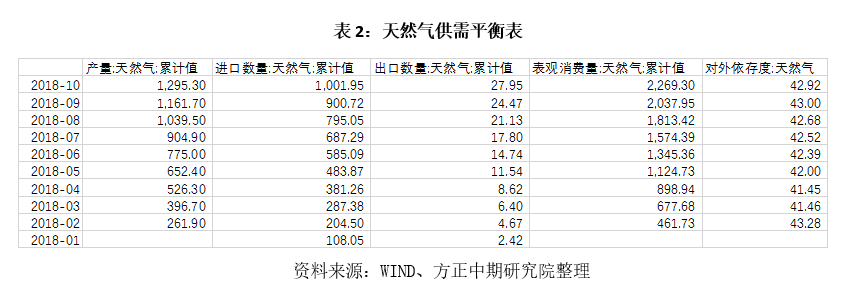

2018年1-10月我国天然气表观消费量为2269亿立方米,增幅17.2%,增幅显著回升,达到了2012年以来的最高水平,预计2018年全年天然气消费量将达到2750亿立方米左右,同比增长约为15%。天然气需求增强主要是由于燃气电厂装机持续增加,居民煤改气工程高增所导致。全年我国四大结构用气量呈现出全面增长,消费结构仍然以工业燃料和城市燃气为主,两者消费占比达到70.3%,社会用电量的增加带动燃气电厂用气量持续显著增长,化工制品市场的好转和大气污染防治提升了气头化工项目的开工率。天然气消费主要集中于环渤海、长三角等四个地区,2018年天然气管道建设持续推进,受供需关系影响国内天然气基础设施投资建设热情高涨,全年天然气市场呈现出供不应求的紧张局面。近年来,我国天然气相关政策频发,涉及到上游资源、中游基础设施以及下游利用等多个方面,将对天然气行业产生重要影响。

预计到2020年我国天然气需求量为3524亿立方米,占我国能源消费总量的9.4%左右。未来我国天然气市场仍然具备快速增长的条件,工业燃料和城市燃气仍是我国用气的主要方向,燃气发电用气需求潜力较大,到2020年环渤海地区为我国用气需求增幅最大的区域。

第一部分 2018年行情总结一、全球天然气现货市场年度走势分析

全球天然气价格主要分为北美、欧洲和亚太三大市场,由于国际油价的上升,2018年三大市场天然气价格均呈现上涨的态势,价格差距拉大,其中日本LNG价格与中国LNG价格走势一致,仍然处于全球最高水平,2018年价格大部分维持在10美元/MMbtu,与去年相差不大;英国NBP平均价格为8美元/MMbtu,北美天然气价格处于全球最低水平,美国HH平均价格为2.96美元/ MMbtu,主要第四季度价格上涨较多。

2018年世界三大天然气市场价格走势基本相同,区域性特征比较明显,价差有所拉大,三大市场价格均呈现回升的态势。亚太地区具有代表性的价格为日本LNG到岸价,其与日本JCC挂钩。2018年日本LNG平均到岸价为10美元/MMbtu,处于全球最高位。LNG到岸价随JCC价格持续上升而上升。欧洲地区具有代表性的价格为欧盟CIF价格和英国NBP价格,主要与燃料油和轻柴油挂钩。2018年英国NBP天然气价格为8美元/MMbtu,第三季度价格上涨较多,但第四季度价格回落较大。北美地区具有代表性的价格为美国Henry Hub和加拿大Alberta,2018年美国Henry Hub价格年初走势较为平缓,并未大起大落,但到年末冬季之后,受气温降低影响,天然气现货价格大幅拉升,使得全年均价有所抬升。

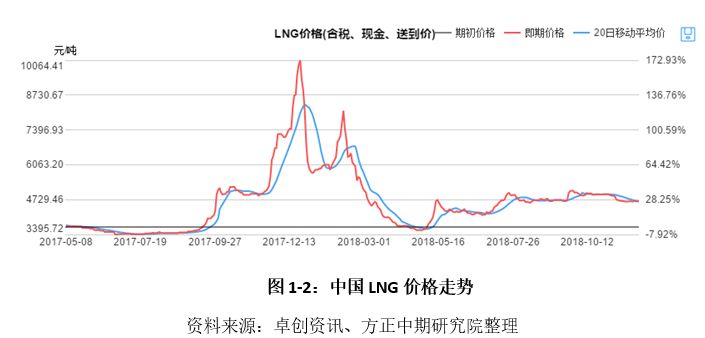

2018年国内LNG价格全年价格波动幅度较去年较小,年底价格并未像去年那样大幅暴涨。主要是今年冬季保供准备充分以及天气尚未寒冷所导致的,但随着年底温度急剧降低,我们预计12月下旬LNG现货价格会小幅上涨,全年均价为6000-7000元/吨,去年均价约为7249元/吨。

二、期货市场年度走势分析

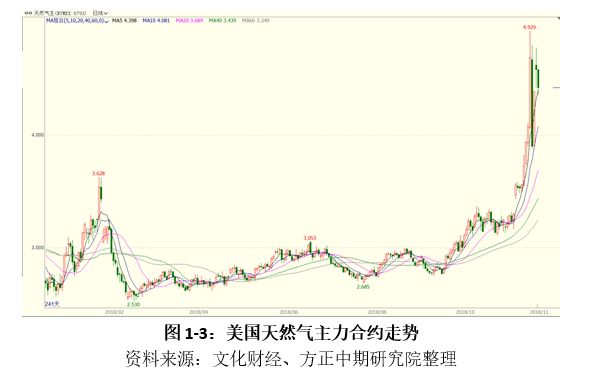

由于我国并没有上市LNG期货,所以这里主要介绍美国天然气期货。美国能源信息署数据显示,截止 11 月 16 日当周,美国天然气库存量 32470 亿立方英尺,比前一周增加390 亿立方英尺;库存量比去年同期低 5280 亿立方英尺,降幅 14%;比 5 年平均值低 6010 亿立方英尺,降幅15.6%。库存水平虽然低于往年同期,但降幅呈下降趋势。Bentek 数据显示,美国干气日均产量达到了 861 亿立方英尺,增加的天然气产量将抵消库存下降幅度,抑制今年剩余时间天然气涨幅。受天气、库存以及产量等因素综合影响,预计随着气温越来越低,美国天然气价格或有调涨可能,伴随短期小幅震荡。

2018年末纽约天然气期货疯涨,刷新四年来最高价位,美国天然气价格与当地天然气供需现状以及对未来天然气供需形势的预期紧密相关。而影响美国天然气供需形势及预期的主要因素是天气、库存及产量等。美国寒冷的气候将增加天然气取暖需求,相应拉涨境内天然气消费量,对天然气市场价格有一定的支撑作用。由于美国天然气库存在11月份开始下降,在目前库存低位的前提下,市场担心美国天然气库存降至2005年以来最低水平,境内期货价格明显上浮。除了以上市场因素影响外,目前美国境内出口终端渐成规模,全球多个国家越来越多的供应商开始关注美国天然气市场,特别是冬季来临,北方各国天然气需求开始增加的当下。寒冷天气加大美国取暖需求,相应的天然气需求亦会同步增加。

第二部分 生产供应及进出口情况

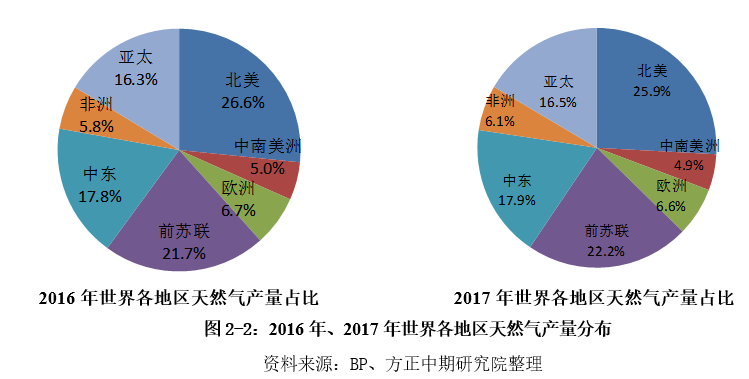

2017年世界天然气产量为3.68万亿立方米,同比增长3.7%,大于近年来平均水平;产量仍然集中在北美和前苏联地区,两地区占全球总产量的48%,亚太地区产量占比有所上升,美国天然气产量扭转了2016年下降的趋势。受到亚太地区需求增长的推动,未来全球天然气产量增长强劲。

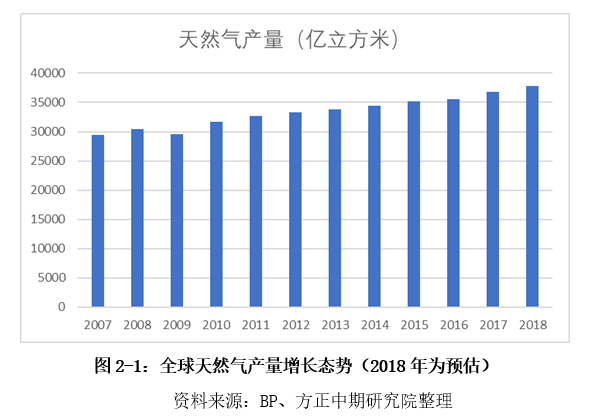

一、2018年全球天然气产量快速增长,增速大于近十年平均水平

2010年以来全球天然气产量平稳增长,2010年~2017年年均增长599亿立方米,年均增长率为2.2%,2017年全球天然气产量达到3.68万亿立方米,同比增长1305.6亿立方米,同比增长率为3.7%,呈现快速增长的态势,增速大于近十年来平均增速,主要原因是受到亚太地区需求快速增长拉动产量增长。预计2018年全球天然气产量继续保持增长的态势,同比增量在1000亿立方米以上,达到3.78万亿立方米。

二、全球天然气产量分布情况

(对于全球天然气产量,BP资料目前只有2017年的产量情况,通常2018年全球产量会在年中发布。)2016年世界天然气产量以前苏联、北美地区为主,两地区天然气产量为1.77万亿立方米,占全球比例为48%。2017年世界天然气产量增量主要来自于前苏联、中东和亚太地区,3地区同比增量为1019.8亿立方米,占全球产量总增量的78.1%。其中亚太地区产量为6075亿立方米,同比增长272亿立方米。前苏联地区、中东地区生产的天然气产量过剩,除满足自身需要外,部分天然气出口到欧洲、远东等地区。

2017年世界十大天然气生产国产量为2.53万亿立方米,占世界总产量的68.9%,同比增加1173亿立方米。世界主要天然气生产国中,美国为世界最大的产气国,所生产的天然气资源主要满足本国利用,俄罗斯为世界第二大产气国,所产气量一部分本国用外,另一部分用于出口欧洲和部分前苏联国家,中国天然气产量为1487亿立方米。

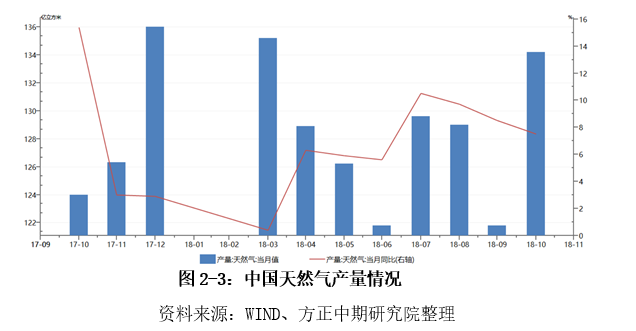

三、中国天然气产量同比小幅下降

2018年10月,我国天然气自产量134亿立方米,同比增长7.5%;1-10月,我国天然气自产量1295亿立方米,同比增长6.3%,较2017年1-10月增速同比降低3.4个百分点。三季度往往是我国天然气需求的淡季,一些气田会压减产能减少产量,但是天然气需求在今年三季度呈现出明显的淡季不淡情况,主要原因是天然气消费同比增长较快以及储气库加大储气力度,所以上游气源基本没有压减产能,导致三季度我国天然气产量同比增长明显高于一、二季度。2017年9月-12月我国天然气生产量分别为111、124、126、136亿立方米,2017年全年天然气产量1487亿立方米,同比增加106亿立方米,同比增长8.5%。我们认为按照目前开采节奏,2018年我国天然气产量仍将出现约90亿方左右的增量,同比预计约为6%。

四、国内天然气进出口情况

我国使用的天然气主要为气态天然气和液态天然气两种。其中,气态天然气又包括常压状态下的天然气和利用技术手段将常压状态下的天然气加压到25MPa后形成的压缩天然气(CNG)。目前,我国主要的常规天然气长输管道有两种:一种是进口天然气管线,主要有中国-中亚天然气管线、中缅天然气管线以及规划中的中俄天然气管线,这些管线主要是用来运输从国外进口的天然气;另一种是国内的天然气长输管线,主要有西气东输天然气管线、川气东送天然气管线以及新疆煤制气外输管线等,这些管线主要是用来将国内天然气产区的天然气运输到天然气的下游各城市。另外,在下游应用天然气的各个城市中,均建立了各自的城市燃气管道系统。而CNG由于生产成本及技术含量均较低,我国各城市基本均有CNG的生产单位,其运输方式主要为车辆运输。液态天然气(LNG)是指经压缩、冷却至零下161.5摄氏度后形成的液体状态下的天然气。我国目前使用的LNG可分为国产与进口两种,国内生产LNG的企业主要分布在内蒙古、河北、陕西、四川、山西、宁夏及新疆等天然气储量较多省区。而进口的LNG则主要来自东南亚、中东的卡塔尔及澳大利亚等国家。LNG的运输方式主要为船舶运输与车运两种。

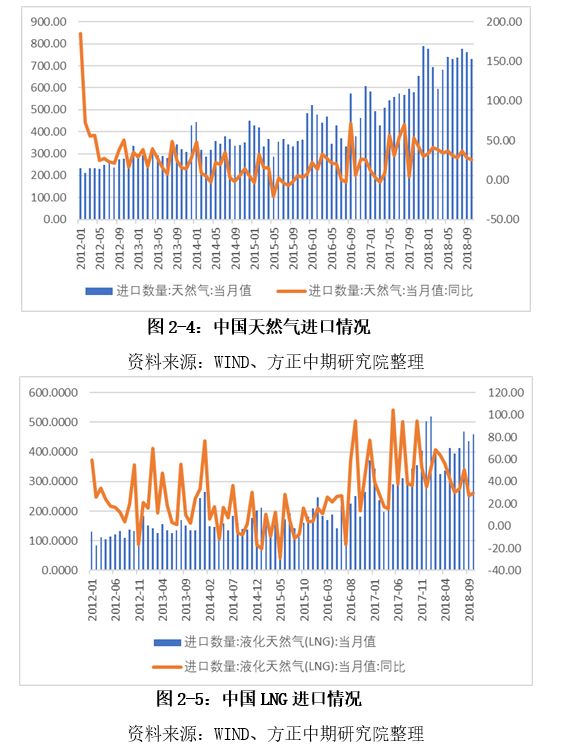

1.今年天然气进口总量整体平缓,LNG同比增长率略有下降

2018年10月,我国天然气进口730万吨,同比增长25.67%;1-10月,我国进口天然气约7206万吨,同比增长33.1%。1-10月合计进口的6478万吨中,其中液化天然气(LNG)约为4156万吨,同比增长43%,占总进口量的57.09%;管道天然气(PNG)约为2322万吨,同比增长20.76%,占总进口量的42.91%。1-10月累计,我国天然气对进口的依存度达到约43%。。1-10月我国天然气平均进口价格为408.62美元/吨,10月当月天然气平均进口价格453.56美元/吨,较去年同期上涨29.97%,较9月环比上涨5.08%。进口天然气单价增长我们认为主要是由于国际原油价格上涨以及东亚地区天然气需求增长导致。

我国LNG来源主要是澳大利亚、卡塔尔、马来西亚以及印度尼西亚。由于美国爆发页岩油气革命后,其页岩气产量也呈爆发式增长,因此美国LNG也成为我国重要天然气重要来源之一。

第三部分 天然气消费需求情况一、预计未来三年天然气市场仍将爆发式增长1.美国天然气消费领跑全球,中国天然气消费增量最大。

2017年,世界天然气消费量为36704亿立方米,超过1000亿立方米的国家有美国、俄罗斯、中国、伊朗、日本、加拿大、沙特阿拉伯等7个,占全球天然气消费总量53.5%,各国之间天然气消费差别较大,其中美国、俄罗斯天然气消费量分别为7395、4248亿立方米,是最主要的天然气消费国家,远超其他国家和地区。2017年,中国天然气消费量达到2404亿立方米(BP中的数据),为世界第三大天然气消费国;英国消费量为788亿立方米,于2016年超过阿联酋成为全球第10大消费国。世界排名前十的国家天然气消费量总计22199亿立方米,占全球消费总量的60.5%。2017年全球天然气消费增量为962亿立方米,其中增量最大的国家是中国,占全球增量的32.2%。

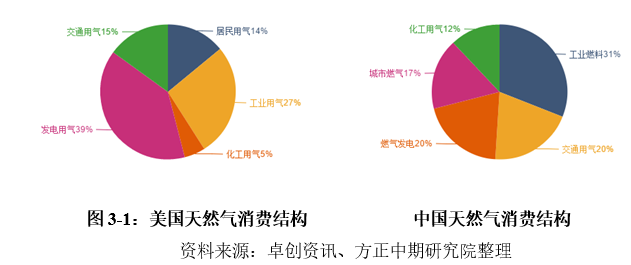

美国天然气市场消费位居全球首位,在终端天然气消费中用气结构分为城市燃气、工业、汽车燃料和发电。2017年美国天然气终端消费量为7020.9亿立方米,同比减少114.4亿立方米,天然气作为汽车燃料的消费占比较小,城市燃气、发电和工业的消费量三分天下;2017年天然气在发电行业用气量为2619亿立方米,是消费量最大的结构,占比达到37.3%,同比减少207.7亿立方米;美国城市燃气发展相对比较成熟,2017年用气量同比增加42.3亿立方米;工业用气包括燃料用气和原料用气,用气量为2237.3亿立方米,占比为31.9%。

2018年1-10月我国天然气表观消费量为2269亿立方米,增幅17.2%,增幅显著回升,达到了2012年以来的最高水平,预计2018年全年天然气消费量将达到2750亿立方米左右,同比增长约为15%。

目前,我国天然气的应用领域主要有两个:一是作为工业原料来生产其他产品,如生产化肥及制甲醇(2317, -110.00, -4.53%);另一个则是作为能源燃料进行使用。由于国家对天然气生产化肥采取了限制的政策,加之天然气制甲醇的成本也比较高,所以我国天然气最主要的应用方向还是作为燃料使用。当前,我国的管道天然气主要被用于日常生活及工业生产领域。除极个别未通天然气管道的城市外,我国居民用户及非居民用户所使用的天然气皆为管道天然气。CNG在我国主要是作为车用汽柴油的替代性燃料。而LNG的应用范围则比较广泛一些,它既可作为城市居民生活及工业生产用气的主要来源,也可直接作为汽车的动力来源。

2. 全年我国天然气市场呈现出“淡季不淡”消费特点,今年冬季市场供应并未像去年那样紧张。

2018年我国天然气逐月消费呈现“高、低、高”的态势,“U”字型特征明显,4~10月消费量增幅均超过15%,呈现“淡季不淡”的特点。受天气影响,一季度天然气消费结构以城市燃气为主,占比在38%左右,主要是采暖消费的增加拉动整体消费量,采暖季结束后,消费量下降明显,城市燃气占比也随之走低。二、三季度工业燃料逐渐占据消费结构的首要位置,占比超过40%。进入四季度,城市燃气消费量开始超过工业燃料重回消费结构的首位。

燃气发电用气量受温度影响较大,全年呈现“W”走势,一季度受寒冷天气影响,用电量增加,燃气发电消费量随之增加,随着采暖季的结束,4~6月温度适宜,处于天然气消费淡季,发电消费量逐渐降低。随着季节的变化,气温升高,7、8月处于迎峰度夏中期,全国用电量增加。

相比往年来讲2018年冬季天然气供应明显更为充裕。从数据层面来看,10月份发改委公布消息称全年已落实天然气供应量为2635亿立方米,这与市场机构普遍预测的全年2700亿立方米左右的消费需求相差无几,供需缺口并不大。今冬国内天然气供需形势明显改善的主要原因有一下几点,首先是增大供应能力。我国是一个“富煤缺油少气”的国家,天然气资源有限,因此天然气产量增速相对平稳,近几年一直维持在10%以内。因此增供的重点是进口领域,特别是LNG进口领域。年内进口总量的增速达到35.47%,其中LNG进口增速达到43.23%。此外,进一步加强基础设施建设,优化管道互联互通和储备设施存储能力,使国内天然气资源分配更为合理是另外一个手段。国内上游供应企业自2018年4月以来就着手准备冬季保供工作。例如加大互联管道及储气库的建设力度、创新天然气交易和运输模式等。年内新开工储气项目近100个,进行了液来气走拍卖、LNG罐箱南气北调等项目的尝试。因此,今冬的冬季保供工作从供应环节来说准备的相当充分。

第四部分 供需平衡表预测及解读

2018年一季度,我国天然气表观消费量741.3亿立方米,同比增幅14.3%;二季度,表观消费量624.5亿立方米,同比增长20.7%。第三季度消费较为平缓。2017年我国天然气绝对消费量为2335亿立方米,同比增长17.8%,增速较2016年上升了10.6%,实现大幅回升。2018年上半年我国天然气绝对消费量为1331.5亿立方米,较2017年同期增加199.7亿立方米,增速高达17.1%,高于2017年同期水平(13.5%),远超过2016年(10.5%)、2015年(3.0%)和2014年(8.2%)同期增长水平,仍然保持高速增长。从季度消费量来看, 2017年以来,二季度消费增速超过一季度,“淡季不淡”特征更加明显。预计明年随着环保政策的推荐,天然气消费有望再上一层楼。

第五部分 天然气后市展望

我国天然气需求仍将主要分布在环渤海、长三角、东南沿海和中南部四个地区,受大气污染形势依然严峻的影响,各地区均出台相关政策法规提出目标和细化具体措施,进一步加大落实“大气污染防治”行动力度,尤其是环渤海及长三角环境要求较高的地区,天然气需求增长较快。展望未来,2018 年至 2022 年期间,随着天然气市场化改革将深入推进,我国天然气市场的消费量增速或将呈现稳步增长态势。2018年2022 年中国天然气表观消费量有望提升至 4669亿立方米,5 年复合增长率为 13.5%;天然气产量(常规天然气及非常规)将达 2588 亿立方米,5 年复合增长率为 11%; 天然气进口量为 2498 亿立方米,5 年复合增长率为 18.3%。

价格角度来看,受到OPEC减产协议影响,明年重要产油区原油产量会有所下降,但天然气并不会受太大影响,此外产气大国卡塔尔也退出了OPEC,并准备大量发展国内天然气产业。减产协议能够维持油价保持在一个较高的中枢位置,届时会帮助美国加大钻井活动,美国页岩气产量也会大增。预计明年LNG的价格走势可能与今年一致,价格波动幅度不会太大,但价格中枢可能整体上扬,LNG均价约为6000-7000元/吨。

免责声明

我们力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考